L’analisi tecnica è considerata ormai da molti un’alternativa all’analisi fondamentale valida e insostituibile. Anche il caos segue leggi deterministiche

L’analisi tecnica è considerata ormai da molti un’alternativa all’analisi fondamentale valida e insostituibile, con la quale vedere i mercati con la prospettiva di un insieme sinergico e regolare, sebbene esso faccia parte di un sistema caotico, abbiamo mezzi sufficienti per osservare le dinamiche e avvantaggiarci dei suoi pattern ciclici.

Anche all’interno di un sistema caotico, è possibile trovare delle regolarità. Mi riferisco a quei sistemi dinamici che esibiscono una sensibilità esponenziale rispetto alle condizioni iniziali, tali che anche una piccola variazione nell’informazione in una parte del sistema è in grado d’influenzare a livello macroscopico il sistema osservato. Un sistema caotico non è però un sistema puramente casuale, anche il caos segue infatti leggi deterministiche.

È possibile farlo osservando il grafico del prezzo di uno strumento finanziario, ovvero la sua quotazione rappresentata generalmente da un grafico lineare nel quale l’informazione relativa alla chiusura ad esempio per ogni ora di contrattazione e aggregata in modo da formare una linea. Vi sono tuttavia una serie di grafici alternativi, in quanto più funzionali all’esigenza di generare una serie di previsioni, che diventano fondamentali per evitare una perdita o generare un profitto.

Vediamo il caso più comune, il grafico candlestick e il suo funzionamento nel dettaglio.

Il grafico candlestick detto anche grafico a candele è semplicemente l’aggregazione in forma statica dell’ apertura, dei massimi, dei minimi e della chiusura del prezzo, per il periodo di tempo preso in considerazione.

Esso può variare da un minuto fino a un anno. Il corpo della candela è compreso tra il livello di apertura e chiusura, mentre i suoi massimi e minimi sono chiamati shadow oppure ombre.

Solitamente il time frame di osservazione si suddivide in tre scaglioni:

- Breve termine, da uno a cinque minuti

- Medio termine solitamente un ora o quattro ore

- Lungo termine da un giorno fino a una settimana.

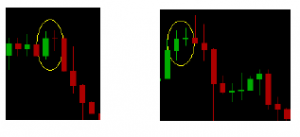

In generale esistono due tipi di pattern, quelli che segnalano un’ inversione del trend e quelli che al contrario segnalano una continuazione.

Alcune configurazioni candlestick

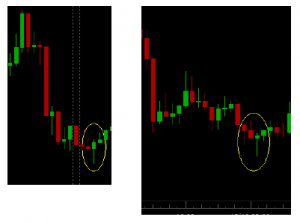

Hammer; È un segnale rialzista perché all’interno di un certo contesto, come un ritracciamento, Indica che il prezzo oltre quel punto, (minimo) non ha più venditori. Il prezzo torna verso l’alto e chiude lasciando un’ombra e un corpo confinato oltre la metà superiore del range della candela

hanging man; è un segnale ribassista perché, stessa candela ma in un contesta diverso, ad esempio un top market, indica che il prezzo oltre quel punto (chiusura) non è riuscito a trovare abbastanza compratori. Sebbene gli stessi si siano espressi con degli acquisti, una volta che il prezzo dall’apertura è sceso al minimo, non è poi riuscito a salire oltre la sua apertura, rimanendo confinato nella metà superiore del range della candela.

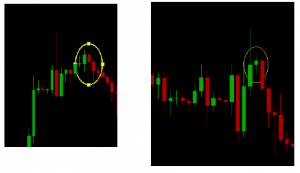

Shooting star; è un segnale ribassista perché, l’hanging man rovesciato (complessivamente shooting star) succede in un trend rialzista a una candela (long black) che segnala una forte propensione al rialzo. Non ostante ciò il prezzo non trova abbastanza compratori, andando inizialmente a crescere per poi decrescere e chiudere sotto la metà inferiore del suo range, il divario tra acquirenti e venditori è molto ridotto.

Doji star; è un segnale ribassista perché, la doji succede in un trend rialzista a una candela (long white) che segnala una forte propensione al rialzo. Non ostante ciò i prezzi restano confinati al massimo della candela precedente, con apertura e chiusura al medesimo livello, segnalando una rottura dello squilibrio rialzista. È probabile dunque che il prezzo abbia raggiunto un livello in cui l’offerta è più crescente rispetto alla domanda.

È consigliabile e doveroso contestualizzare sempre le informazioni che si ricevono, al fine di strutturare una serie di segnali che hanno provato nel corso del tempo la loro affidabilità. Non esiste un’ indicazione che possa valere in modo assoluto, in quanto non solo esistono delle differenze interpretative e tra i vari operatori, che con i loro volumi formano il mercato, ma esistono soprattutto nei mercati non regolamentati delle differenze informative a causa delle quali, i dati che formano le candele vengono aggregati da diversi broker in modo difforme.